SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ButterflyCompass |Относительно продажи волатильности #4

- 04 февраля 2020, 12:41

- |

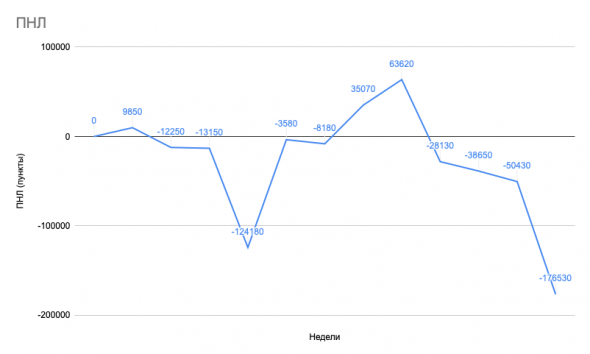

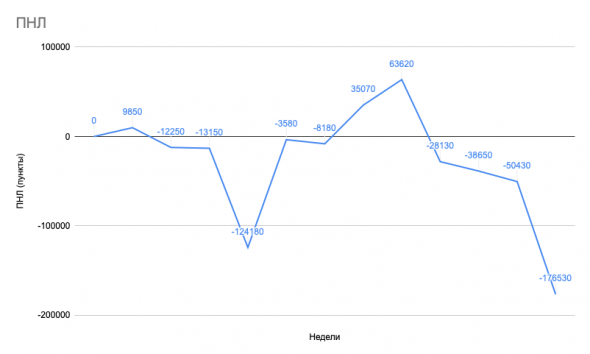

Рынок корректируется и эквити поехала вверх.

Хеджевые блоки отработали как и предполагалось и при дальнейшем росте скорость увеличения убытка по экспоненте стремилась бы к нулю.

Рост на протяжении нескольких месяцев был одним из вариантов экстремальных сценариев. В эго облегченной версии, по сравнению с аналогичным снижением, которое согласно базовой гипотезе должно было бы происходить за меньшее время и более резко. В случае снижения, позиция управлялась бы иначе и экстраполировать эквити при росте на падение не правильно.

Промежуточный вывод таков. Схема рабочая. Риск контролируется неплохо. Да, да, несмотря на эквити. Базовым все-таки является сценарий, когда тренды меньше по амплитуде и длительности, а коррекции несколько чаще.

Из минусов, расчетного ГО не хватило, то есть для корректировки позиции в диапазоне 158-165 пришлось задействовать дополнительное ГО в размере 20%. Так что можно считать первоначальные настройки риска неверными.

Таким образом, базовые предпосылки продолжаю считать верными, а расчет риска признаю ошибочным. Следовательно, потенциальная доходность также подвергается корректировке и становится ниже.

( Читать дальше )

Хеджевые блоки отработали как и предполагалось и при дальнейшем росте скорость увеличения убытка по экспоненте стремилась бы к нулю.

Рост на протяжении нескольких месяцев был одним из вариантов экстремальных сценариев. В эго облегченной версии, по сравнению с аналогичным снижением, которое согласно базовой гипотезе должно было бы происходить за меньшее время и более резко. В случае снижения, позиция управлялась бы иначе и экстраполировать эквити при росте на падение не правильно.

Промежуточный вывод таков. Схема рабочая. Риск контролируется неплохо. Да, да, несмотря на эквити. Базовым все-таки является сценарий, когда тренды меньше по амплитуде и длительности, а коррекции несколько чаще.

Из минусов, расчетного ГО не хватило, то есть для корректировки позиции в диапазоне 158-165 пришлось задействовать дополнительное ГО в размере 20%. Так что можно считать первоначальные настройки риска неверными.

Таким образом, базовые предпосылки продолжаю считать верными, а расчет риска признаю ошибочным. Следовательно, потенциальная доходность также подвергается корректировке и становится ниже.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. ButterflyCompass |Относительно продажи волатильности #3

- 10 января 2020, 11:29

- |

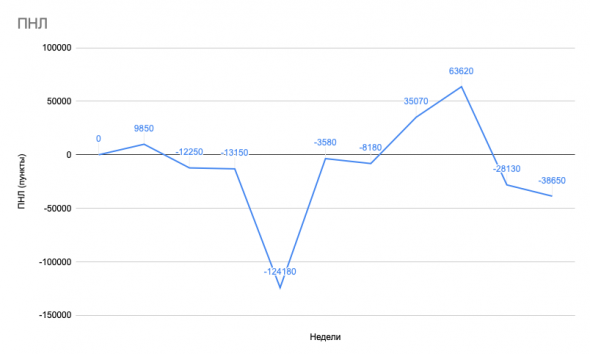

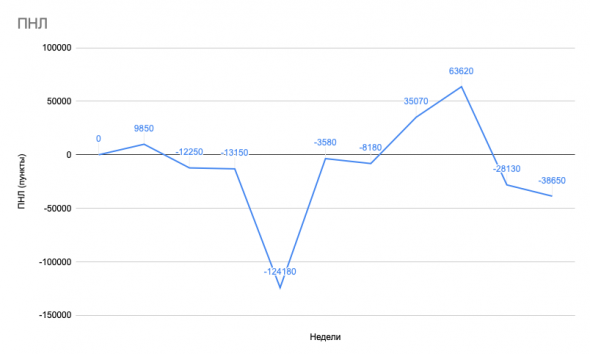

Продавать недельные опционы на тренде, что может быть лучше. Для тестов. Для счета это не совсем то, что надо. Надо сказать, повезло с периодом тестирования гипотезы — попал в хороший тренд. Текущий рынок хорош тем, что на нем реализуется один из негативных сценариев для проверяемой гипотезы. Не самый экстремальный, конечно, но тоже ничего.

Стремление хеджировать риск, но не переплачивать за него, в большинстве случаев должно приносить прибыль, однако сейчас тот случай, когда прибыльнее быть даже перехеджированным (здесь напрашивается переход к волшебной теме определения фазы и скорости рынка, в которой я не силен).

В первую неделю нового года счет обновил максимумы по просадке. К первым двум блокам хеджа, добавился третий. Это несколько снизит поступление тэтты, но добавит устойчивости при возможном снижении. Загрузка ГО, с учетом просадки, вышла за размер рабочего (50%) и находится на пути к авральному (80%), сейчас около 70%.

Конечно же, есть читерские приемы — при нехватке ГО всегда можно увеличить лимит, но в этом случае, при фактическом продолжении работы тест можно будет считать проваленным и надо уходить думать над другими параметрами риска и целесообразности такой системы в целом.

Стремление хеджировать риск, но не переплачивать за него, в большинстве случаев должно приносить прибыль, однако сейчас тот случай, когда прибыльнее быть даже перехеджированным (здесь напрашивается переход к волшебной теме определения фазы и скорости рынка, в которой я не силен).

В первую неделю нового года счет обновил максимумы по просадке. К первым двум блокам хеджа, добавился третий. Это несколько снизит поступление тэтты, но добавит устойчивости при возможном снижении. Загрузка ГО, с учетом просадки, вышла за размер рабочего (50%) и находится на пути к авральному (80%), сейчас около 70%.

Конечно же, есть читерские приемы — при нехватке ГО всегда можно увеличить лимит, но в этом случае, при фактическом продолжении работы тест можно будет считать проваленным и надо уходить думать над другими параметрами риска и целесообразности такой системы в целом.

Блог им. ButterflyCompass |Относительно продажи волатильности #2

- 20 декабря 2019, 13:19

- |

Тренд, который в случае продажи опционов совсем не френд, продолжился и пнл снова ушел в отрицательную зону.

От динамики пнл применительно к прошедшему времени впечатление двоякое.

С одной стороны, риски. И здесь пока все более-менее в рамках тестов. Этот блок основной, так как прилетать может именно с этого направления. Продолжительный растущий тренд — один из стресс сценариев (не такой жесткий, как падение, но тоже стресс). Жалею, что система не работает с начала года. Проехать без малого +50 процентов — это дорогого стоит.

С другой стороны, болтание пнл в районе ноля в течение 10 недель — это не совсем то, к чему стремится продавец волы. В идеальном мире продажи недельных опционов должны приность чистый доход каждую экспирацию (за редким исключением), который должен инвестироваться в другие инструменты. Никакой рекапитализации и мечтаний о сложном проценте в случае продажи волатильности быть не должно — чем дольше капает прибыль, тем ближе период роста волатильности, который забирает у продавцов не фиксированную сумму, а процент от счета. Монетки, вынутые из под катка надо нести в банк:)

От динамики пнл применительно к прошедшему времени впечатление двоякое.

С одной стороны, риски. И здесь пока все более-менее в рамках тестов. Этот блок основной, так как прилетать может именно с этого направления. Продолжительный растущий тренд — один из стресс сценариев (не такой жесткий, как падение, но тоже стресс). Жалею, что система не работает с начала года. Проехать без малого +50 процентов — это дорогого стоит.

С другой стороны, болтание пнл в районе ноля в течение 10 недель — это не совсем то, к чему стремится продавец волы. В идеальном мире продажи недельных опционов должны приность чистый доход каждую экспирацию (за редким исключением), который должен инвестироваться в другие инструменты. Никакой рекапитализации и мечтаний о сложном проценте в случае продажи волатильности быть не должно — чем дольше капает прибыль, тем ближе период роста волатильности, который забирает у продавцов не фиксированную сумму, а процент от счета. Монетки, вынутые из под катка надо нести в банк:)

Блог им. ButterflyCompass |Относительно продажи опционов

- 09 декабря 2019, 12:57

- |

Всем привет!

С недавних пор на смартлабе тема опционов популярна, как никогда. Вставлю и я свои 50 пунктов базового актива:)

О себе коротко (привет, Борис Боос и его опроснику).

Опционами торгую давно. Продавал стрэдлы, покупал спреды и голые, строил гамма-положительные позиции. В общем, перепробовал почти все, включая весьма специфические извращения. Сейчас предпочитаю слегка отрицательную гамму.

По моему скромному убеждению, при правильном риск-менеджменте практически любая гамма-отрицательная система имеет все шансы быть профитной на длительном отрезке времени. Ключевые слова: риск и длительность. Однако, в погоне за спокойным сном можно уйти в крайность почти полного непринятия риска и доходность хоть и будет положительной, но до смеха мизерной.

Для себя сделал вывод, что совсем без хеджа при короткой гамме нельзя (при длинной тоже желательно подбирать хеджем если не крохи, то более-менее значимые куски). Хедж может быть базой, опционами, наличной валютой, борзыми щенками, может быть не сразу, но быть должен. Поэтому на голую продажу опционов, а тем более неделек, смотрел с позиции исключительно стороннего наблюдателя.

( Читать дальше )

С недавних пор на смартлабе тема опционов популярна, как никогда. Вставлю и я свои 50 пунктов базового актива:)

О себе коротко (привет, Борис Боос и его опроснику).

Опционами торгую давно. Продавал стрэдлы, покупал спреды и голые, строил гамма-положительные позиции. В общем, перепробовал почти все, включая весьма специфические извращения. Сейчас предпочитаю слегка отрицательную гамму.

По моему скромному убеждению, при правильном риск-менеджменте практически любая гамма-отрицательная система имеет все шансы быть профитной на длительном отрезке времени. Ключевые слова: риск и длительность. Однако, в погоне за спокойным сном можно уйти в крайность почти полного непринятия риска и доходность хоть и будет положительной, но до смеха мизерной.

Для себя сделал вывод, что совсем без хеджа при короткой гамме нельзя (при длинной тоже желательно подбирать хеджем если не крохи, то более-менее значимые куски). Хедж может быть базой, опционами, наличной валютой, борзыми щенками, может быть не сразу, но быть должен. Поэтому на голую продажу опционов, а тем более неделек, смотрел с позиции исключительно стороннего наблюдателя.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс